นอกจากนี้ หากเป็นกรณีการขายบ้านที่ได้มาโดยมุ่งในทางค้าหรือหากำไร ก็จะต้องนำเงินได้จากการขายกรณีดังกล่าวไปรวมคำนวณเพื่อกำหนดเวลาการยื่นแบบฯ ด้วย แต่ถ้ากำไร (ซื้อบ้านมาเกิน 10 ปีแล้ว) มีสิทธิไม่ต้องนำเงินได้จากการขายบ้านดังกล่าวมารวมคำนวณเพื่อเสียภาษีเงินได้บุคคลธรรมดาตามมาตรา 48(4) แห่งประมวลรัษฎากร ก็ได้

เห็นหรือยังว่าหากจะคิดขายบ้าน ต้องเตรียมตัว(และเตรียมใจ) รวมถึงเตรียมเงินทั้งในช่วงที่ทำการโอนและหลังจากโอนเรียบร้อยแล้วหลายรายการ เพื่อที่จะได้คำนวณให้ครอบคลุมไม่ต้องเจ็บใจที่หลังเพราะอย่าลืมว่าภาระภาษีทั้งหลายทั้งปวงนั้น ผู้ที่รับภาระตามกฎหมายก็คือผู้ขาย หากจะให้ผู้ซื้อรับภาระด้านใด ควรจะต้องตกลงกันให้เรียบร้อยก่อนดำเนินการทางนิติกรรม เมื่อเข้าใจในหลักการเบื้องต้นแล้ว เราก็มาเข้าเรื่องภาระภาษีในแต่และประเภทกันดีกว่า

1.ภาษีเงินได้หัก ณ ที่จ่าย

ราคาขายที่จะนำมาใช้ในการคำนวณภาษีเงินได้บุคคลธรรมดาหัก ณ ที่จ่าย นั้น กฎหมายกำหนดให้ใช้ราคาประเมินทุนทรัพย์เพื่อเรียกเก็บค่าธรรมเนียมจดทะเบียนสิทธิและนิติกรรมตามประมวลกฎหมายที่ดิน ซึ่งเป็นราคาที่ใช้อยู่ในวันที่มีมีการโอนนั้น ตามมาตรา 49 ทวิ แห่งประมวลรัษฎากร โดยไม่คำนึงว่าราคาซื้อขายจริงจะเป็นเท่าใด เช่นซื้อขายบ้านหลังหนึ่งในราคา 3 ล้านบาท แต่ราคาประเมินอยู่ที่ 4 ล้านบาท ก็จะต้องคำนวณภาษีจากราคา 4 ล้านบาท หรือหากราคาประเมิน 2 ล้านบาท แต่ซื้อขายกันในราคา 3 ล้านบาทก็จะคำนวณภาษีจากราคา 2 ล้านบาท

สำหรับวิธีการคำนวณภาษีเงินได้บุคคลธรรมดาหัก ณ ที่จ่าย ตามมาตรา 50(5) แห่งประมวลรัษฎากร เป็นดังนี้

การคำนวณภาษีหัก ณ ที่จ่ายตามวิธีการที่ได้แสดงให้เห็นข้างต้นนั้น เกิดจากเงื่อนไขการคำนวณดังนี้

1.ค่าใช้จ่ายและการนับจำนวนปีที่ถือครองโดยแบ่งออกเป็น

1.1 การหักค่าใช้จ่ายกรณีที่ได้อสังหาริมทรัพย์มาโดยการรับมรดกหรือการให้โดยเสน่หา หักค่าใช้จ่ายได้ร้อยละ 50

1.2 การหักค่าใช้จ่ายกรณีที่ได้อสังหามริมทรัพย์มาโดยการซื้อขาย หักค่าใช้จ่ายได้ดังนี้

การนับจำนวนปีที่ถือครอง ให้นับตามปี พ.ศ.ที่ถือครอง เช่น ซื้อบ้านมาวันที่ 28 ธันวาคม 2552 ขายไปวันที่ 4 มกราคม 2553 จำนวนปีที่ถือครองคือ 2 ปี เพราะนับปี พ.ศ.2552 และพ.ศ.2553 ก็จะหักค่าใช้จ่ายได้ร้อยละ 84 แต่หากถือครองเกิน 10 ปี ให้นับเป็น 10 ปี

2.อัตราภาษีเงินได้บุคคลธรรรดา (อัตราก้าวหน้า) ตามตารางการคำนวณภาษีเงินได้ ทั้งนี้ ในกรณีดังกล่าวไม่มีการยกเว้น ภาษีจากเงินได้สุทธิ 150,000 บาทแรกแต่อย่างใด เพราะไม่ใช่การคำนวณภาษีจากเงินได้สุทธิ

3.กรณีที่ได้บ้านมาโดยการรับมรดก การที่มีคนยกบ้านให้โดยเสน่หา หรือได้มาโดยไม่มุ่งในทางค้าหรือหากำไร และใช้สิทธิเลือกเสียภาษีตอนสิ้นปีโดยไม่นำไปรวมกับเงินได้อื่น เมื่อคำนวณภาษีแล้วจะเสียไม่เกินร้อยละ 20 ของราคาขาย(ราคาประเมิน)ทั้งนี้ตามมาตรา 48(4) วรรคสองแห่งประมวลรัษฎากร

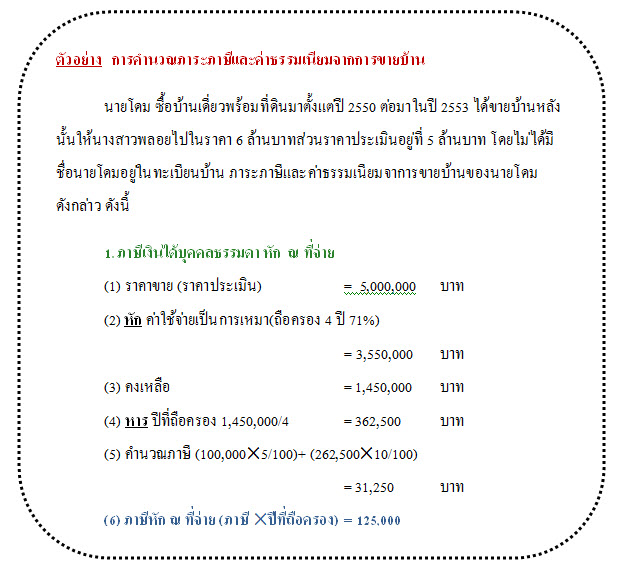

ตัวอย่างการคำนวณภาษีเงินได้หัก ณ ที่จ่าย

นางสาวพอลล่า ขายบ้านในกรุงเทพฯ ไปใน ราคา 3,200,000 บาท โดยราคาประเมินอยู่ที่ 3 ล้านบาท เป็นบ้านซึ่งซื้อจากโครงการบ้านจัดสรรเมื่อวันที่ 15 ต.ค. 2548 จดทะเบียนโอนขายไปเมื่อวันที่ 2 เม.ย. 2553 จะต้องเสียภาษีเงินได้บุคคลธรรมดาหัก ณ ที่จ่ายดังนี้

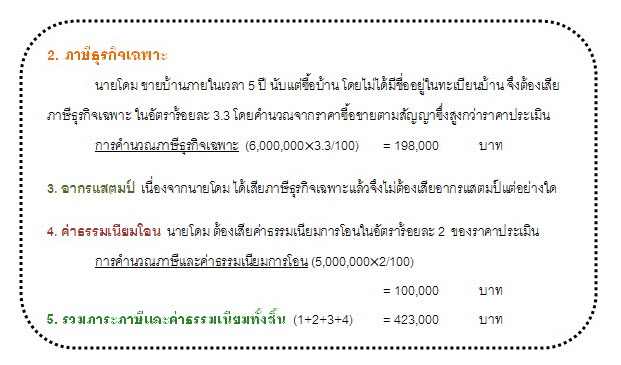

ครั้งที่แล้วได้พูดถึงภาระภาษีด้านต่าง ๆ สำหรับผู้ที่คิดจะขายบ้านไปแล้ว และจบท้ายด้วยภาระภาษีเงินได้หัก ณ ที่จ่าย พร้อมตัวอย่างการคำนวณ ครั้งนี้มาว่าต่อด้วยเรื่องภาระภาษีธุรกิจเฉพาะกันเลย

2.ภาษีธุรกิจเฉพาะ

กรณีบุคคลธรรมดาขายบ้านที่ตนเองซื้อมา ให้พิจารณาภาระภาษีธุรกิจเฉพาะตรงที่ว่าได้บ้านมาเกิน 5 ปี นับแต่วันที่ได้มา (ดูได้จากสารบัญหลังจดทะเบียนบ้านของโฉนดที่ดิน) ถ้าขายบ้านไปภายใน 5 ปีนับแต่วันที่ได้มา ก็ต้องเสียภาษีธุรกิจเฉพาะ แต่ถ้าขายบ้านที่ได้มาเกินกว่า 5 ปี นับแต่วันที่ได้มาแล้ว ก็ไม่ต้องเสียภาษีธุรกิจเฉพาะตามมาตรา 4(6) แห่ง พรฎ.ฯ (ฉบับที่342)ฯ

แต่อย่างไรก็ดี แม้จะเป็นการขายบ้านภายใน 5 ปี นับแต่วันที่ได้มาหากเป็นกรณีดังต่อไปนี้ ก็ไม่ต้องเสียภาษีธุรกิจเฉพาะ (มาตรา 4(6)(ก)(ข)(ค)แห่ง พรฎ.ฯ (ฉบับที่ 342)ฯ

(1) การขายบ้านหรือถูกเวนคืนตามกฎหมายว่าด้วยการเวนคืนอสังหาริมทรัพย์

(2) การขายอสังหาริมทรัพย์ที่ได้มาทางมรดก

(3) การขายอสังหาริมทรัพย์ที่ใช้เป็นสถานที่อยู่อาศัยอันเป็นแหล่งสำคัญที่ผู้ขายมีชื่ออยู่ในทะเบียนบ้านตามกฎหมายว่าด้วยการทะเบียนราษฎรไม่น้อยกว่าหนึ่งปี นับแต่วันที่ได้มาซึ่งอสังหาริมทรัพย์นั้น

ดังนั้น การขายบ้านจึงต้องดูด้วยว่าอยู่ในเกณฑ์ต้องเสียภาษีธุรกิจเฉพาะตามหลักเกณฑ์ข้างต้นหรือไม่ โดยผู้ขายจะต้องยื่นแบบ ภ.ธ.40 เพื่อเสียภาษีในขณะที่จดทะเบียนโอนกรรมสิทธิ์ที่สำนักงานที่ดิน (แต่ถ้ายังไม่มีการจดทะเบียนโอนก็ไม่ต้องเสีย) และเจ้าพนักงานที่ดินจะเป็นผู้เรียกเก็บ

ทั้งนี้ ในช่วงที่ผ่านมา รัฐบาลได้มีนโยบายการตุ้นธุรกิจภาคอสังหาริมทรัพย์โดยใช้เครื่องมือทางภาษีด้วยการลดอัตราภาษีธุรกิจเฉพาะลงเหลืออัตราร้อยละ 0.11 (รวมภาษีท้องถิ่น) ซึ่งได้ผลดีในระดับที่น่าพอใจเนื่องจากช่วยประหยัดภาษีได้มากจนกระทั่งต้องขยายกำหนดเวลา แต่ในปัจจุบันมาตรการดังกล่าวได้สิ้นสุดไปแล้ว

3.อากรแสตมป์

ใบรับ (หรือตราสารที่แสดงว่ามีการชำระเงินค่าซื้อขายบ้านระหว่างกัน) ที่เกิดจากการขายบ้านเป็นตราสารที่อยู่ในบังคับต้องเสียอากรแสตมป์ตามลักษณะตราสารที่ 28 (ข) แห่งบัญชีอัตราอากรแสตมป์ โดยรายรับจาการขายบ้าน 200 บาท จะต้องเสียค่าอากรแสตมป์ จำนวน 1 บาท เศษของ 200 บาท ให้เสีย 1 บาทโดยเจ้าพนักงานที่ดินจะเป็นผู้รับชำระอากรแสตมป์เมื่อมีการโอนบ้าน แต่อย่างไรก็ดี หากการขายบ้านดังกล่าวอยู่ในบังคับต้องเสียภาษีธุรกิจเฉพาะแล้ว ก็จะได้รับยกเว้นไม่ต้องเสียอากรแสตมป์แต่อย่างใดผู้ที่ขายบ้านจะสังเกตเห็นได้ว่าเจ้าพนักงานที่ดินจะเรียกเก็บภาษีธุรกิจเฉพาะหรืออากรแสตมป์ อย่างใดอย่างหนึ่ง เท่านั้น ไม่เรียกเก็บทั้ง 2 ประเภทภาษี

เมื่อรู้วิธีคำนวณภาษีและค่าธรรมเนียมเกี่ยวกับการโอนบ้านแล้ว นายโดมก็คงจะคำนวณค่าใช้จ่ายที่เกี่ยวข้องกับการขายบ้านได้บ้าง ก็อยู่ที่ทั้งนายโดมและนางสาวพลอยจะตกลงกันว่า ใครจะช่วยรับภาระเรื่องใด มิฉะนั้นภาระทั้งหมดก็จะตกอยู่กับนายโดมซึ่งถือเป็นผู้มีเงินได้ ยกเว้นแต่ค่าธรรมเนียมการโอนซึ่งทั้งผู้ขายและผู้ซื้อต้องรับภาระกันคนละครึ่งหนึ่ง ในกรณีของนายโดมหากไม่ได้มีการตกลงกันก่อน ภาระภาษีของนายโดมก็จะคิดเป็นจำนวนเงิน 373,000 บาท เพราะนางสาวพลอย - ผู้ซื้อ มีภาระค่าธรรมเนียมการโอนจำนวน 50,000 บาท

ดังนั้น หากท่านที่ต้องการจะขายบ้านได้ศึกษารายละเอียดที่เกี่ยวข้องกับภาระภาษีดังกล่าวแล้วก็คงพอจะคำนวณเงินค่าใช้จ่ายที่จะเกิดขึ้นได้คร่าว ๆ เพื่อที่จะได้ตกลงราคาขายแน่นอน ที่สำคัญอีกส่วนหนึ่งก็คือ หากท่านติดต่อผู้อื่นเป็นนายหน้าขายบ้าน ก็อย่าลืมบวกกลับเงินค่าตอบแทนค่านายหน้าเพิ่มเข้าไปอีกด้วย เพราะราคาบ้าน ณ ปัจจุบันค่านายหน้าคงไม่ยิ่งหยอนไปกว่าค่าภาษีบวกด้วยค่าธรรมเนียมเสียอีก

ขอบคุณบทความจาก :: สรรพากรสาส์น

ประกาศบทความโดย :: www.prosofterp.com

.jpg)